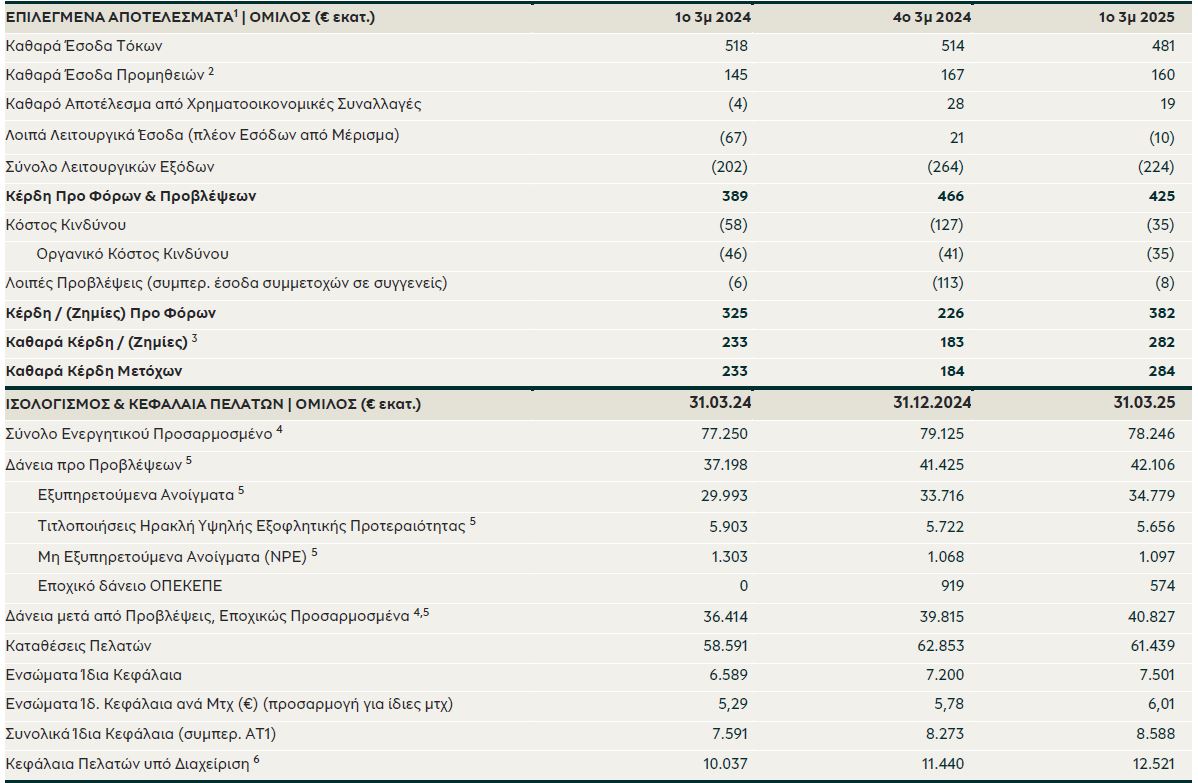

Στα 282 εκατ. ευρώ διαμορφώθηκαν τα καθαρά κέρδη της Πειραιώς το α’ 3μηνο του 2025, από 233 εκατ. το αντίστοιχο περσινό τρίμηνο, με τα ίδια κεφάλαια της τράπεζας να ανέρχονται στα 7,5 δισ. ευρώ.

Η άνοδος των δανείων μετριάζει τον αντίκτυπο των χαμηλότερων επιτοκίων

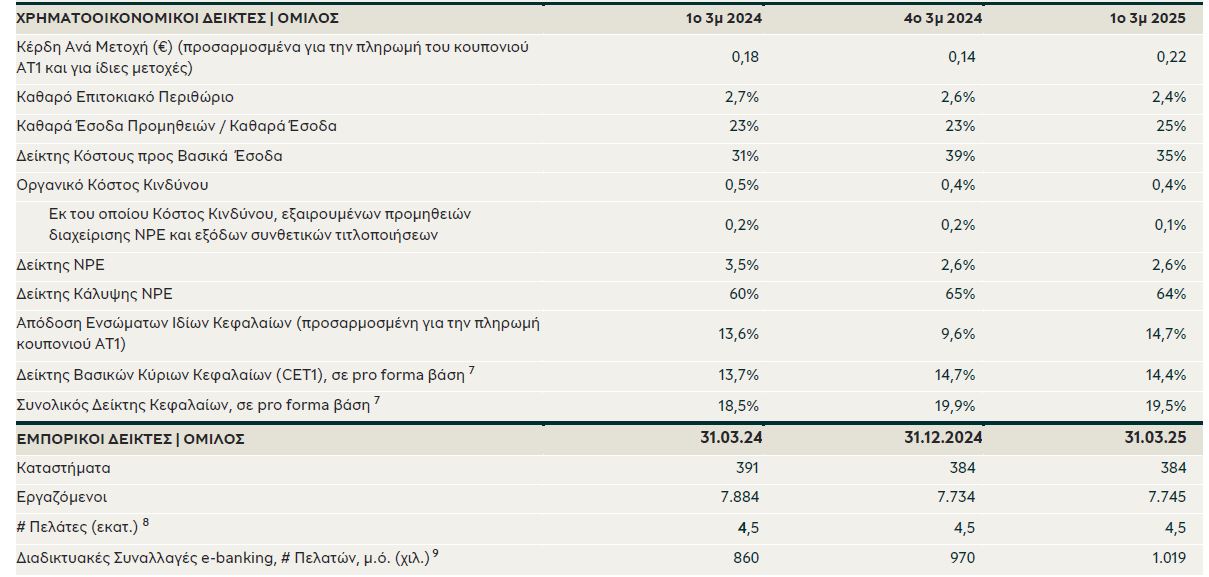

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €481 εκατ. το 1ο τρίμηνο 2025, μειωμένα κατά 6% σε σύγκριση με το προηγούμενο τρίμηνο, κυρίως εξαιτίας των χαμηλότερων επιτοκίων εκτοκισμού του δανειακού χαρτοφυλακίου μετά τις μειώσεις επιτοκίων της ΕΚΤ.

Το μέσο Euribor 3 μηνών μειώθηκε κατά 140 μονάδες βάσης από το υψηλότερο σημείο του 4ου τριμήνου του 2023, σε σύγκριση με την μείωση 113 μονάδων βάσης των επιτοκίων των δανείων.

Από την άλλη πλευρά, η ενίσχυση των δανειακών υπολοίπων μετρίασε την επίδραση των επιτοκίων, ενώ τα υπόλοιπα καταθέσεων ταμιευτηρίου και όψεως και η χαμηλότερη τιμολόγηση των προθεσμιακών καταθέσεων αναμένεται να μειώσουν το κόστος χρηματοδότησης.

Συνολικά, ο δείκτης καθαρού περιθωρίου επιτοκίου υποχώρησε ελαφρώς στο 2,4% το 1ο τρίμηνο, σε ευθυγράμμιση με τον ετήσιο στόχο.

Η πορεία των επιμέρους στοιχείων των καθαρών εσόδων από τόκους οδηγεί σε επιβεβαίωση του στόχου των €1,9 δισ. για το 2025.

Καθαρά έσοδα προμηθειών ως ποσοστό των καθαρών εσόδων στο 25%

Τα καθαρά έσοδα προμηθειών παρουσίασαν ισχυρή επίδοση, καθώς διαμορφώθηκαν στα €160 εκατ. το 1ο τρίμηνο 2025, αυξημένα κατά 10% σε ετήσια βάση, ωθούμενα κυρίως από τις προμήθειες χρηματοδοτήσεων, τα τραπεζοασφαλιστικά προϊόντα, τη διαχείριση κεφαλαίων πελατών και τα έσοδα από μισθώματα.

Σε τριμηνιαία βάση τα καθαρά έσοδα προμηθειών υποχώρησαν κατά 5%, εξαιτίας των πρόσφατων κυβερνητικών μέτρων για τις προμήθειες, τα οποία επηρέασαν κυρίως τις μεταφορές κεφαλαίων και τις προμήθειες πληρωμών.

Τα καθαρά έσοδα προμηθειών ως ποσοστό του ενεργητικού ανήλθαν σε 0,8% στο τρίμηνο.

Τα λειτουργικά κόστη το 1ο τρίμηνο επιβαρύνθηκαν από φορολογία

Τα λειτουργικά έξοδα παρέμειναν σταθερά, στα €224 εκατ. σε σχέση με το προηγούμενο τρίμηνο, σε συγκρίσιμη βάση (εξαιρουμένης επιβάρυνσης €39 εκατ. από δαπάνες οικειοθελούς αποχώρησης προσωπικού το 4ο τρίμηνο 2024), ενώ αυξήθηκαν κατά 11% ετησίως.

Οι δαπάνες προσωπικού αυξήθηκαν κατά 9% σε ετήσια βάση στα €99 εκατ. το 1ο τρίμηνο 2025, καθώς συμπεριλήφθηκαν αυξημένες μεταβλητές αμοιβές, ενώ το ανθρώπινο δυναμικό διαμορφώθηκε σε 7.745 εργαζομένους στις 31 Μαρτίου 2025, εκ των οποίων οι 7.368 στην Ελλάδα.

Τα γενικά και διοικητικά έξοδα διαμορφώθηκαν στα €94 εκατ., +28% ετησίως, επιβαρυμένα από εμπροσθοβαρείς προβλέψεις φόρων ακίνητης περιουσίας, έξοδα για την έναρξη λειτουργίας της Snappi, και κόστη σχετικά με την υπογραφή της Σύμβασης Αγοραπωλησίας Μετοχών που αφορούν στη συμφωνία για την ασφαλιστική.

Τα έξοδα αποσβέσεων παρέμειναν σταθερά σε σύγκριση με το προηγούμενο τρίμηνο, παρότι αυξήθηκαν κατά 9% σε ετήσια βάση, όπως αναμενόταν, λόγω της ωρίμανσης επενδύσεων στον τομέα τεχνολογίας.

Συνεπώς, ο δείκτης κόστους προς βασικά έσοδα σε επαναλαμβανόμενη βάση διαμορφώθηκε στο 35% στο 1ο τρίμηνο 2025, σε ευθυγράμμιση με τον ετήσιο στόχο.

Το κόστος κινδύνου σε ιστορικά χαμηλό επίπεδο

Το 1ο τρίμηνο 2025 οι προβλέψεις δανείων, εξαιρουμένων προμηθειών εξυπηρέτησης NPE και δαπανών συνθετικών τιτλοποιήσεων, παρέμειναν στο ιστορικά χαμηλό επίπεδο των €15 εκατ., σταθερές σε σύγκριση με το προηγούμενο τρίμηνο αλλά και με ένα χρόνο πριν, συνέπεια της συνετούς οργανικής διαχείρισης NPE.

Το οργανικό κόστος κινδύνου επί των καθαρών δανείων συμπεριλαμβανομένων προμηθειών διαχείρισης NPE, διαμορφώθηκε στο ιστορικά χαμηλό επίπεδο των 35 μ.β. το 1ο τρίμηνο 2025, από 41 μ.β. το προηγούμενο τρίμηνο και 51 μ.β. ένα χρόνο πριν.

€5 δισ. καθαρή πιστωτική επέκταση σε 5 τρίμηνα

Το χαρτοφυλάκιο ενήμερων δανείων αυξήθηκε κατά 3% τριμηνιαίως και 16% ετησίως, στα €34,8 δισ. το 1ο τρίμηνο 2025.

Η καθαρή πιστωτική επέκταση προήλθε από τις επιχειρήσεις, με τους κλάδους μεταποίησης και κατασκευών/ακινήτων να κατέχουν το μεγαλύτερο μερίδιο.

Από τα €3,2 δισ. εκταμιεύσεων δανείων το 1ο τρίμηνο, τα €1,9 δισ. διοχετεύθηκαν σε μεγάλες επιχειρήσεις, τα €1,1 δισ. σε μικρές και μεσαίες επιχειρήσεις και τα €0,2 δισ. σε ιδιώτες.

Τα δάνεια της Πειραιώς σε έργα σχετικά με το Ταμείο Ανάκαμψης και Ανθεκτικότητας (ΤΑΑ) διαμορφώθηκαν σε περίπου €2,2 δισ. από το 2023, τροφοδοτώντας €7 δισ. επενδύσεων.

Καταθέσεις πελατών μειωμένες 2% στο 1ο τρίμηνο λόγω εποχικότητας

Οι καταθέσεις πελατών διατηρήθηκαν σε υψηλά επίπεδα καθώς διαμορφώθηκαν στα €61,4 δισ. στο τέλος Μαρτίου 2025, αυξημένες κατά 5% σε ετήσια και μειωμένες κατά 2% σε τριμηνιαία βάση, επηρεασμένες από την εποχικότητα της αρχής του έτους.

Συνολικά, η διαφοροποιημένη και σταθερή δομή καταθέσεων του Ομίλου αποτελεί βασικό πλεονέκτημα, με τις καταθέσεις της ευρείας λιανικής βάσης να αποτελούν το 51% του συνόλου των καταθέσεων.

Σταθερή ποιότητα ενεργητικού

Ο δείκτης NPE παρέμεινε στο επίπεδο του προηγούμενο τριμήνου, στο 2,6%, σε σύγκριση με 3,5% ένα χρόνο πριν, εξαιτίας της οργανικής βελτίωσης των NPEs, με την κάλυψη NPE να αυξάνεται στο 64%, ενισχυμένη κατά 4 ποσοστιαίες μονάδες ετησίως.

Τα NPE του Ομίλου διαμορφώθηκαν στα €1,1 δισ. στο τέλος Μαρτίου 2025, σε σύγκριση με €1,3 δισ. ένα χρόνο πριν.

Ο δείκτης κάλυψης ρευστότητας (LCR) του Ομίλου Πειραιώς διαμορφώθηκε στο εξαιρετικά ικανοποιητικό επίπεδο του 201% στο τέλος Μαρτίου 2025, ενώ το ισχυρό προφίλ ρευστότητας του Ομίλου αντικατοπτρίζεται και στον δείκτη δανείων μετά από προβλέψεις προς καταθέσεις, ο οποίος διαμορφώθηκε στο 66% στο τέλος Μαρτίου 2025.

Η ισχυρή οργανική δημιουργία κεφαλαίου συνεχίζεται

Ο δείκτης κεφαλαιακής επάρκειας Common Equity Tier 1 (CET1) του Ομίλου διαμορφώθηκε στο 14,2% στο τέλος Μαρτίου 2025, έναντι 14,5% το προηγούμενο τρίμηνο και 13,6% τον Μάρτιο 2024, απορροφώντας την πρόβλεψη για διανομή στους μετόχους 50%, την απόσβεση περίπου €90 εκατ. DTC, την αύξηση των δανείων κατά €1 δισ., και την επίπτωση από την Βασιλεία IV.

Ο συνολικός δείκτης κεφαλαίων διαμορφώθηκε στο 19,2%, υψηλότερα από τις συνολικές κεφαλαιακές απαιτήσεις, αλλά και από τις εποπτικές κατευθύνσεις.

Σε pro forma επίπεδο για την ελάφρυνση σταθμισμένων ως προς τον κίνδυνο στοιχείων ενεργητικού (RWA) από τις πωλήσεις NPE που θα ολοκληρωθούν την επόμενη περίοδο, καθώς και των ανακτηθέντων στοιχείων ενεργητικού που ταξινομήθηκαν ως διακρατούμενα προς πώληση, ο δείκτης CET1 διαμορφώθηκε στο 14,4% και ο συνολικός δείκτης κεφαλαίων στο 19,5%.

Μεγάλου: Ισχυρή απέναντι στις προκλήσεις η ελληνική οικονομία

«Το παγκόσμιο μακροοικονομικό περιβάλλον εισήλθε το 2025 σε μια περίοδο έντονης μεταβλητότητας, σύμφωνα με τον διευθύνοντα σύμβουλο της Τράπεζας, Χρήστο Μεγάλου.

Ωστόσο, η ελληνική οικονομία βρίσκεται σε ισχυρή θέση ώστε να ανταπεξέλθει στις τρέχουσες προκλήσεις.

Το 2024 κατέγραψε άνοδο του ΑΕΠ της κατά 2,3%, υπερβαίνοντας σημαντικά τον μέσο όρο του της Ευρωζώνης που διαμορφώθηκε σε 0,9%, παράγοντας πρωτογενές πλεόνασμα 4,8% του ΑΕΠ, πολύ υψηλότερο του στόχου.

Η ενίσχυση του ΑΕΠ αναμένεται να διατηρηθεί σε παρόμοιο επίπεδο και το 2025, ενώ η χαμηλή έκθεση των ελληνικών εξαγωγών στις ΗΠΑ υποδηλώνει διαχειρίσιμη επίπτωση από το μέτωπο των δασμών.

Είναι επίσης σημαντικό ότι η Ελληνική Δημοκρατία έχει ανακτήσει πλέον την επενδυτική βαθμίδα από όλους τους μεγάλους οίκους αξιολόγησης, εξέλιξη που σηματοδοτεί ένα ακόμη ορόσημο για τη χώρα και τον τραπεζικό τομέα.

Στα 0,22 ευρώ τα κέρδη ανά μετοχή

Με αυτά τα δεδομένα, η Πειραιώς έκανε δυναμική έναρξη το 2025, με το πρώτο τρίμηνο να καταγράφει σημαντική πρόοδο προς την επίτευξη ή και υπέρβαση των ετήσιων στόχων μας, πρόσθεσε ο κ. Μεγάλου.

Κατά το 1ο τρίμηνο, παρουσιάσαμε ένα ακόμη σύνολο ισχυρών οικονομικών αποτελεσμάτων, παράγοντας €0,22 κέρδη ανά μετοχή και 15% απόδοση ιδίων κεφαλαίων.

Η Πειραιώς επέτυχε διατηρήσιμη κερδοφορία και ενίσχυση κεφαλαίων, διαφοροποιώντας τις πηγές εσόδων και διαχειριζόμενη πειθαρχημένα το κόστος και συνετά τον πιστωτικό κίνδυνο.

Τα έσοδά μας επέδειξαν ανθεκτικότητα, υποστηριζόμενα από τον τομέα των προμηθειών. Το καθαρό επιτοκιακό περιθώριο διαμορφώθηκε στο 2,4% και τα καθαρά έσοδα από προμήθειες ως προς το ενεργητικό στο 0,8%. Τα καθαρά έσοδα από προμήθειες αυξήθηκαν κυρίως λόγω των χρηματοδοτήσεων, της τραπεζοασφάλισης και της διαχείρισης κεφαλαίων πελατών.

Οι προσπάθειές μας για διαφοροποίηση εσόδων αντανακλώνται στον δείκτη προμηθειών προς καθαρά έσοδα, ο οποίος διαμορφώθηκε στο 25%.

Το χαρτοφυλάκιο των δανείων συνέχισε την ισχυρή τάση του 2024, καθώς αυξήθηκε κατά 16% ετησίως ή κατά €1,1 δισ. το 1ο τρίμηνο, με ώθηση από τα δάνεια επιχειρήσεων και με τον δανεισμό ιδιωτών να είναι σχεδόν σταθεροποιημένος.

Συνολικά, έχουμε αυξήσει τα δάνειά μας κατά €5 δισ. σε 5 τρίμηνα.

Αντίστοιχα, τα υπό διαχείριση κεφάλαια πελατών αυξήθηκαν στα €12,5 δισ., ξεπερνώντας ήδη τον ετήσιο στόχο των >12,0 δισ., με ώθηση κυρίως από τα αμοιβαία κεφάλαια.

Η εστιασμένη προσέγγιση στη λειτουργική αποτελεσματικότητα διαμόρφωσε τον δείκτη δαπανών προς βασικά έσοδα στο 35% κατά το 1ο τρίμηνο.

Το κόστος κινδύνου μειώθηκε στο ιστορικά χαμηλό επίπεδο των 35 μονάδων βάσης, ή 14 μονάδων βάσης εξαιρουμένων εξόδων διαχείρισης, αποτέλεσμα της επιτυχούς αντιμετώπισης των εισροών νέων NPE.

Ο δείκτης NPE παρέμεινε στο χαμηλό επίπεδο του 2,6% και η κάλυψη των NPE από προβλέψεις διαμορφώθηκε στο 64%.

O δείκτης CET1 ενισχύθηκε στο 14,4%, αυξημένος κατά 70 μονάδες βάσης σε σχέση με την αντίστοιχη περσινή περίοδο, απορροφώντας την πρόβλεψη για διανομή στους μετόχους 50% των κερδών, την απόσβεση €90 εκατ. DTC, την αύξηση των δανείων κατά €1 δισ. στο 1ο τρίμηνο και την επίπτωση από την Βασιλεία IV, η οποία είναι σε ισχύ από τον Ιαν.25.

Η Ετήσια Γενική Συνέλευση των Μετόχων της Πειραιώς ενέκρινε τον Απρίλιο τη διανομή μερίσματος σε μετρητά, ποσού €373 εκατ. ή €0,298 ανά μετοχή, για τη χρήση 2024, το οποίο θα πληρωθεί στις 10 Ιουνίου 2025.

Τέλος, κατά τη διάρκεια του 1ου τριμήνου, συνάψαμε Σύμβαση Αγοραπωλησίας Μετοχών για την εξαγορά του 90,01% της Εθνικής Ασφαλιστικής, κορυφαίας ασφαλιστική εταιρεία στην Ελλάδα.

Η συναλλαγή αναμένεται να διαφοροποιήσει περαιτέρω τις πηγές εσόδων της Πειραιώς, ενισχύοντας τη δημιουργία αξίας για τους μετόχους, ενώ παράλληλα θα συμπληρώσει το εύρος των προϊόντων μας, καλύπτοντας όλο το φάσμα τραπεζικών, ασφαλιστικών και επενδυτικών πελατειακών λύσεων», κατέληξε ο κ. Μεγάλου